<41> 사칙연산으로 풀어보는 연금계좌 관리

매년 소득 증가에 비례해 납입 금액 높이고

연금저축·IRP 세액공제로 환급받아 '재투자'

600만 원씩 30년, 연 5% 수익률에 4.2억 원

편집자주

※누구나 부자가 되는 꿈을 꿉니다. 하지만 꿈만으론 부자가 되지는 않습니다. 오늘보다 더 나은 내일, 풍요로운 노후의 삶을 꿈꾼다면 지금부터 준비해야 합니다. 김진웅 NH투자증권 100세시대연구소장이 부자 되는 노하우를 2주에 1번 찾아와 알려드립니다. 여러분은 결심만 하시면 됩니다. 부자 될 결심!

게티이미지뱅크

수학을 공부할 때 숫자 다음 배우게 되는 내용은 바로 덧셈과 뺄셈 그리고 곱셈, 나눗셈으로 구성된 사칙연산입니다. 사칙연산은 수학의 가장 기본적인 연산원칙이기 때문에 제대로 이해하고 숙달하지 않으면 당연히 수학공부를 잘할 수 없을 겁니다. 수학공부는 둘째치고 세상을 편리하게 살아갈 수 있도록 도와주는 중요한 기초지식 중 하나가 바로 사칙연산입니다. 특히, 경제활동을 할 때 사칙연산은 여러모로 유용한 공식입니다. 한편 경제활동을 하는 사람이라면 언젠가는 은퇴를 해야 하고, 안정적인 은퇴생활을 위해서 가장 먼저 챙겨야 하는 금융상품이 바로 ‘연금계좌’입니다. 이러한 연금계좌를 잘 관리하는 방법, 조금 막연할 수 있습니다. 이때 사칙연산만 잘 활용해도 효율적인 연금자산관리가 가능해집니다. 연말을 앞두고 연금계좌 세액공제를 위한 추가납입 등 연금자산관리에 대한 고민이 많아지는 시기입니다. 오늘은 연금계좌에 대한 효과적인 관리방법을 기억하기 쉽도록 사칙연산과 연계해 풀어보겠습니다.

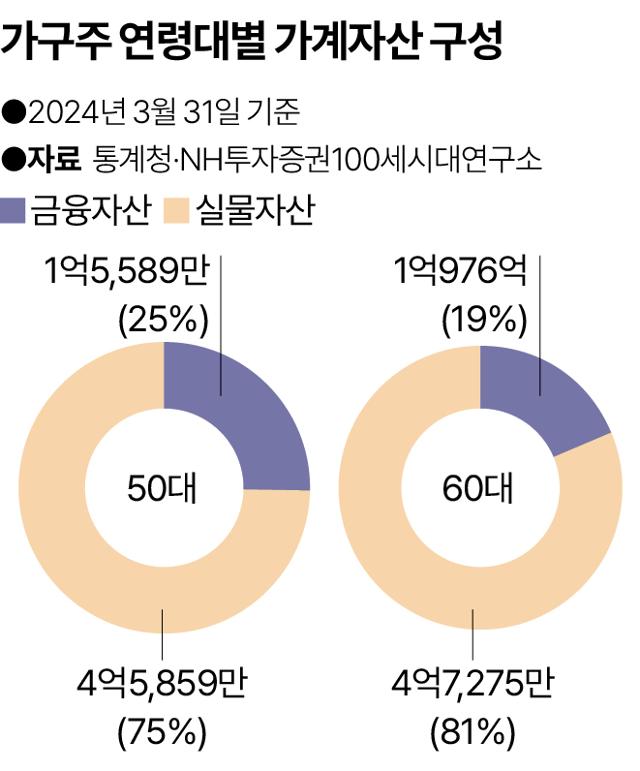

그래픽=신동준 기자

[더하기] 연간 소득 5~10%는 연금계좌에 지속적으로 적립하자

사회에 진출해 경제생활을 시작하게 되면 적은 금액이라도 일단 개인형퇴직연금(IRP)이나 연금저축펀드 등 연금계좌에 가입하는 것을 추천합니다. 경제생활을 해 근로나 사업소득을 얻게 되면 국민연금에 의무적으로 가입됩니다. 하지만 이는 최소한의 노후준비일 뿐 추가적인 준비 없이 국민연금만으로 여유로운 은퇴생활을 꿈꾸는 것은 무리입니다. 연금계좌를 통해 추가적인 은퇴준비가 필요합니다. 그렇다면 연금계좌에는 어느 정도 납입하는 것이 적당한 금액일까요? 연금계좌에 납입하는 금액은 연간 소득금액의 5~10% 정도 비례해 정하는 방법이 좋습니다. 예를 들어 현재 연봉 6,000만 원이라고 가정했을 때 매년 300만~600만 원을 목표금액으로 적립해 가는 것입니다. 한 가지 더 팁을 알려드리자면 소득 증가와 비례해 납입금액을 함께 늘려주거나 추가로 연금계좌에 가입하는 것이 좋습니다. 소득수준 상승에 따라 소비수준이 올라가는 특성이 있고, 물가 상승 등을 감안했을 때 연금 적립금액을 함께 늘려주지 않는다면 은퇴생활이 처음에 예상했을 때보다 빠듯해질 수 있기 때문입니다. 월납 방식으로 소액의 정기적인 금액은 자동이체로 적립하다가 연말 보너스 등으로 현금에 여유가 생겼을 때 추가로 납입하는 방법도 괜찮습니다.

그래픽=신동준 기자

[빼기] 연금계좌 세액공제로 최대한 세금을 아끼자

연말정산 제도가 세액공제 중심으로 바뀌면서 혜택이 과거보다 줄어들고 절세형 금융상품이 갈수록 없어지는 추세입니다. 이때 IRP나 연금저축 같은 연금계좌들은 납세의무자들에게는 가장 매력적인 절세금융상품이라 할 수 있습니다. 연금저축의 경우 현재 연간 총급여가 5,500만 원(또는 종합소득 4,500만 원)이 넘는 경우 13.2%, 이하인 경우에는 16.5%의 세액공제율을 적용받고, 한도금액은 연 600만 원입니다. 환산해보면 연간 최대 79.2만~99만 원까지 환급을 받을 수 있습니다. IRP까지 활용하면 300만 원을 추가로 더 받아 한도금액은 연 900만 원까지 늘어납니다. 최대 118만8,000~148만5,000원까지 환급받을 수 있으니 연금계좌 세액공제만 잘 활용해도 1~2개월치를 추가부담 없이 적립할 수 있습니다. 연금저축과 IRP 두 가지 모두 관리하기 번거롭다면 IRP에만 900만 원까지 납입해도 동일한 세액공제 혜택을 받을 수 있습니다. 연금계좌 세액공제를 활용하면 투자수익을 제외하고도 13.2%(또는 16.5%)에 해당하는 보너스 수익을 확보하는 셈이 됩니다. 참고로 개인종합자산관리계좌(ISA) 만기자금을 연금계좌로 전환할 때에도 세제혜택을 받을 수 있습니다. 만기일 이후 60일 이내에 만기자금의 전부나 일부를 전환하면 300만 원 한도로 전환금액의 10%를 세액공제받을 수 있습니다. 이 경우 연말정산 환급액은 최대 158만4,000원에서 198만 원까지 늘어납니다. 짧은 시간에 좀 더 많은 은퇴자산을 만들고 싶은 분들이 활용하기에 좋습니다.

그래픽=송정근 기자

[곱하기] 적극적으로 수익률을 관리하자

저금리 기조가 강화될 것으로 예상되는 상황에서 단순히 연금계좌에 적립하고 있다는 사실만으로 은퇴준비가 충분하게 돼간다고 장담할 수 없습니다. 과거 성장기 시대처럼 금리수준이 어느 정도 높았을 때는 저축만 열심히 해도 자산 증대가 가능했습니다. 하지만 요즘은 꼼꼼한 수익률 관리 없이 충분한 연금자산을 만들기가 쉽지 않습니다. 특히 연금계좌와 같이 가입기간이 10년 이상 긴 초장기금융상품의 경우 단, 1% 수익률 차이가 복리효과로 인해 실제 연금을 지급받게 되는 시점에 많은 금액 차이로 돌아오게 됩니다. 예를 들어 수익률 3%를 가정하는 경우 매년 초 600만 원씩 30년간 적립하면 2억9,000만 원의 연금자산을 만들 수 있는데, 4% 수익을 올릴 수 있다면 3억5,000만 원까지 연금자산이 늘어납니다. 5% 수익으로 가정하면 4억2,000만 원까지 한층 더 많은 연금자산을 쌓을 수 있습니다. 은퇴자산은 안전하게만 운용해야 한다는 선입견에서 벗어나 일정 비중 금융투자상품을 활용해 적극적인 수익률 관리를 해야 합니다. 연금자산에 대한 수익률 관리를 어떻게 하느냐에 따라 같은 금액을 납입했다 하더라도 은퇴 후 생활의 질이 크게 차이 날 수 있습니다. 가격 변동성으로 인한 손실에 대한 걱정을 많이 할 필요도 없습니다. 장기투자로 기간과 가격이 분산되는 과정을 거치면 충분히 감내할 수 있을 것입니다.

그래픽=송정근 기자

[나누기] 은퇴 전 연금수령 설계를 해보자

연금을 적립하고 있어도 자신이 가입한 연금에서 언제부터 어느 정도 연금이 나오는지 잘 모르는 경우가 대다수입니다. 실제 은퇴시점이 됐을 때 필요한 돈에 비해 받을 수 있는 연금수령액이 부족하게 되면 곤란한 상황에 처할 수 있습니다. 특히 국민연금 수령 개시 시점을 정확히 알고 그전까지 소득공백기에 대한 대비도 반드시 필요합니다. 나이가 들어감에 따라 생활비의 절대규모가 감소하는 것을 감안해 가입한 연금들의 수령 기간 조정을 통해 은퇴생활기 초반에 좀 더 많은 금액을 수령받을 수 있도록 설계하는 방법도 있습니다. 충분한 자산이 따로 있다면 상관이 없겠지만 대부분 한정된 자산을 배분해야 하는 상황이기에 연금수령 설계는 은퇴설계에 중요한 역할을 합니다. 또한 연금계좌에서 받는 연금은 가능한 한 오랜 기간에 걸쳐 나누어 받는 것이 유리합니다. 나이가 많아질수록 연금소득세율이 5.5%에서 70세 이후 4.4%, 80세 이후 3.3%로 계속 줄어들기 때문입니다. 연금수령으로 인한 연금소득이 연간 1,200만 원을 초과하지 않게 하는 것도 중요합니다. 해당되는 경우 종합소득과세나 16.5%의 분리과세를 선택해야 하므로 더 많은 세금을 부담하게 됩니다.

게티이미지뱅크

현재 보유한 자산이 충분한 사람을 부자라고 한다면 죽을 때까지 필요한 생활비가 연금으로 만들어지는 사람은 연금부자라 할 수 있습니다. 국민연금, 퇴직연금, 개인연금으로 이뤄진 3층 연금은 2005년 12월 퇴직연금제도가 도입되면서 체계가 잡힌 지 20여 년 가까이 되고 있습니다. 경제활동기간에 3층 연금만 잘 관리해도 누구나 연금부자가 될 수 있습니다. 20년 이상 3층 연금 체계를 잘 관리해온 사람이라면 지금쯤 적지 않은 연금 예상금액에 연금 자산관리의 효과를 실감하고 계실 것입니다. 부를 쌓은 목적과는 별도로 연금자산은 꾸준하게 관리하는 것이 정답입니다. 인생이 길어진 만큼 준비기간도 길어졌다 할 수 있습니다. 연금계좌관리, 지금부터 시작해도 결코 늦지 않았습니다. 100세시대를 맞아 많은 분들이 연금부자가 되시기를 기대해 봅니다.

김진웅 NH WM마스터즈 수석전문위원(NH투자증권 100세시대 연구소장)

김진웅 NH WM마스터즈 수석전문위원(NH투자증권 100세시대 연구소장)

기사 URL이 복사되었습니다.

댓글0